SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. boomin |Коротко о главном на 28.07.2021

- 28 июля 2021, 10:06

- |

О размещениях, рейтингах и технических дефолтах:

- «Голдман Групп» завершил размещение выпуска пятилетних биржевых облигаций объемом 1 млрд рублей на Санкт-Петербургской бирже за один день торгов. Номинал одной облигации — 1 тыс. рублей. Ставка купона — 11,5% годовых. По выпуску предусмотрены возможность полного досрочного погашения по инициативе эмитента и амортизация, начиная с 28-го купонного периода.

- ЦФП (VIVA Деньги) 3 августа разместит трехлетние облигации серии 02 объемом 1 млрд рублей. Ставка купона установлена на уровне 13% годовых и зафиксирована на весь период обращения, купоны ежемесячные. Номинальная стоимость каждой ценной бумаги — 1 000 рублей. Способ размещения — закрытая подписка среди квалифицированных инвесторов. Организатор и андеррайтер — ИК «Фридом Финанс».

- АКРА присвоило «Вита Лайн» кредитный рейтинг BBB+(RU), прогноз «Стабильный».

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. boomin |Коротко о главном на 22.07.2021

- 22 июля 2021, 08:40

- |

Начало размещения, повышение рейтинга, открытие кредитной линии и другие события эмитентов:

- «ВЭББАНКИР» сегодня начинает размещение дебютного выпуска облигаций объемом 300 млн рублей на Московской бирже. Срок обращения выпуска — 3,5 года, ставка купона установлена в размере 12,75% годовых на весь срок обращения, купоны ежемесячные. Организатором выступает ИК «Иволга Капитал».

- «Ультра» расширило перечень ОКВЭД, добавив четыре вида деятельности компании.

- «СДЭК-Глобал» сообщил о решении по покупке 100% капитала в CDEK Europe GmbH (Германия) и подписании предварительного договора аренды недвижимости с PNK Group.

- «ЭнергоТехСервис» сообщил о получении согласия на открытие кредитной линии в Банке ВТБ объемом 300 млн рублей.

( Читать дальше )

Блог им. boomin |Коротко о главном на 12.07.2021

- 12 июля 2021, 10:35

- |

Новая программа, начало и завершение размещений:

- «МигКредит» начинает размещение трехлетние облигации серии 01 объемом 800 млн рублей Сегодня. Номинальная стоимость одной бумаги — 1 000 рублей. Ставка купона установлена на уровне 12,25% годовых и зафиксирована на весь период обращения, купоны ежеквартальные. Выпуск предназначен для квалифицированных инвесторов. По выпуску предусмотрена амортизация: по 4% в даты окончания 12-36 купонов.

- «Мираторг финанс» утвердило программу облигаций серии 001Р объемом до 100 млрд рублей. Программа бессрочная, облигации в рамках нее могут размещаться на срок до 30 лет.

- «Ламбумиз» выкупил в рамках оферты облигации серии БО-П01 в количестве 190 штук общей стоимостью 1 млн 901 тыс. 483 рубля. Номинальная стоимость каждой ценной бумаги — 10 000 рублей. Цена приобретения составила 100% от номинала и накопленного купонного дохода. Обязательства исполнены в срок и в полном объеме.

( Читать дальше )

Блог им. boomin |Коротко о главном на 29.06.2021

- 29 июня 2021, 09:08

- |

Регистрация выпуска и техдефолт:

- Банк России зарегистрировал выпуск трехлетних облигаций МФК «ЦФП» («Viva Деньги») серии 02 объемом 1 млрд рублей. Номинальной стоимость одной бумаги — 1 тыс. рублей. Купоны ежемесячные. Размещение пройдет по закрытой подписке среди квалифицированных инвесторов.

- «Дэни Колл» допустил технический дефолт по выплате купонного дохода за 12-й период по облигациям серии КО-П02. Объем неисполненных обязательств составил 103 тыс. 704 рубля. Причиной неисполнения является не перечисление эмитентом денежных средств для выплаты купонного дохода.

Подробнее о событиях и эмитентах на Boomin.

План выплат купонов на сегодня в Ожидаемых событиях

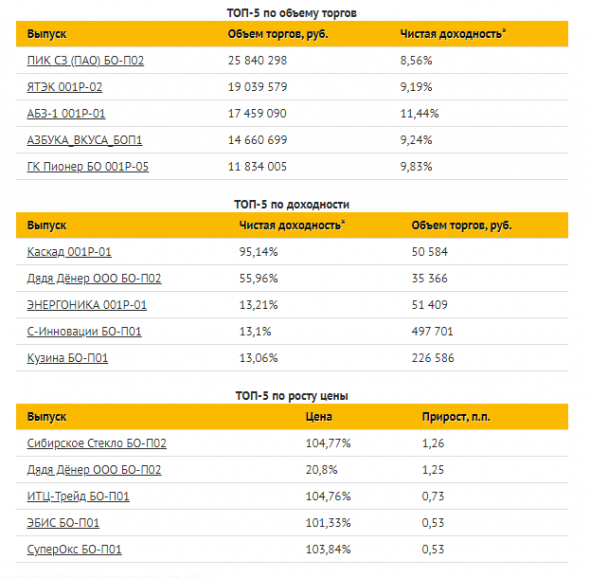

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

Блог им. boomin |Коротко о главном на 23.06.2021

- 23 июня 2021, 10:34

- |

Купоны, коммерческие облигации, дивиденды и дефолты:

- «Брайт финанс» установил ставку 10-го купона по биржевым облигациям в размере 10,5% годовых.

- «Атомэнергопром» установило финальный ориентир ставки 1-го купона дебютного выпуска зеленых облигаций на уровне 7,5% годовых. Техническое размещение запланировано на 25 июня.

- НРД зарегистрировал выпуск коммерческих облигаций красноярской золотодобывающей компании «Карат». Параметры выпуска не раскрываются.

- «Дядя Денер» допустил дефолт по выплате 15-го купона по облигациям серии БО-П02. Объем неисполненных обязательств составил 554 800 рублей.

- «Дэни колл» допустил дефолт по погашению номинальной стоимости и выплате 12-го купонного дохода облигаций серии КО-П01. Объем неисполненных обязательств по погашению номинальной стоимости составил 100 млн рублей, по выплате купонного дохода — 1 млн 233 тыс. рублей.

( Читать дальше )

Блог им. boomin |Коротко о главном на 10.06.2021

- 10 июня 2021, 06:58

- |

Старт размещения и дефолт:

- Сегодня «ЭнергоТехСервис» начинает размещение четырехлетних облигаций серии 001Р-04 объемом 1,5 млрд рублей. Ставка купона установлена на уровне 9,9% годовых и зафиксирована на весь период обращения, купоны ежеквартальные. По выпуску предусмотрена амортизация: по 6,7% выплачивается в даты окончания 5-15-го купонов, 26,3% — в дату погашения.

- «ДЭНИ КОЛЛ» допустил дефолт по выплате купонного дохода за 11-й период по облигациям серии КО-П02. Объем неисполненных обязательств составил 103 тыс. 704 рублей. Причиной неисполнения является не перечисление эмитентом денежных средств для выплаты купонного дохода.

Подробнее о событиях и эмитентах на Boomin.

План выплат купонов на сегодня в Ожидаемых событиях

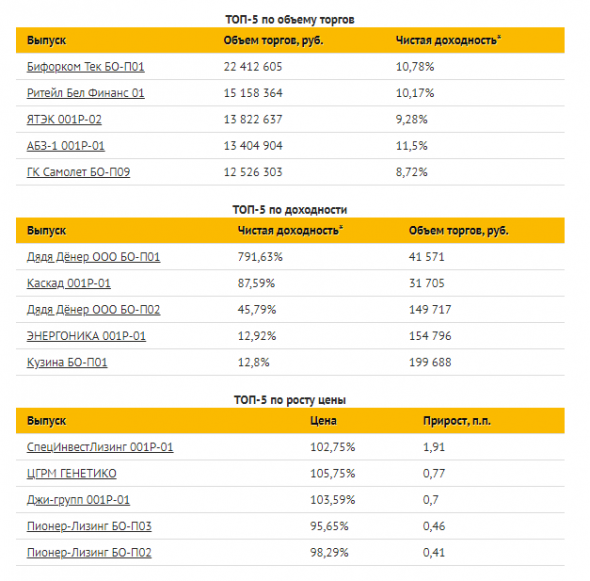

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

Блог им. boomin |Коротко о главном на 08.06.2021

- 08 июня 2021, 10:35

- |

Начало размещений, ставка и новый выпуск:

- Сегодня «Бифорком Текнолоджис» начинает размещение выпуска трехлетних облигаций серии БО-П01 объемом 250 млн рублей. Ставка купона установлена на уровне 11,25% годовых и зафиксирована на первые два года обращения, купоны ежеквартальные. По выпуску предусмотрена оферта — через два года после размещения.

- Сегодня «Урожай» начинает размещение трехлетних облигаций серии БО-02 объемом 150 млн рублей. Ставка купона установлена на уровне 11,5% годовых. Ставка зафиксирована на весь срок обращения, купоны ежеквартальные.

- «Маныч-Агро» принял решение о размещении выпуска облигаций серии 01 на 200 млн рублей с возможностью досрочного погашения по усмотрению эмитента. Срок обращения выпуска — 4,5 года. Облигации будут размещаться по закрытой подписке среди квалифицированных инвесторов.

( Читать дальше )

Блог им. boomin |Коротко о главном на 28.05.2021

- 28 мая 2021, 09:38

- |

Новые выпуски для квалифицированных инвесторов, планы по размещениям, рейтинг и дефолты:

- Банк России зарегистрировал выпуск облигаций МФК «МигКредит» серии 01. Присвоенный регистрационный номер — 4-01-00340-R. Параметры не раскрываются.

- МФК «Займер» утвердило выпуск облигаций серии 02. Компания планирует разместить выпуск объемом 500 млн рублей сроком обращения 3 года. Размещение пройдет по закрытой подписке среди квалифицированных инвесторов. Организатором выступит ИК «Иволга Капитал».

- «Энергоника» планирует 1 июня начать размещение выпуска облигаций серии 001Р-02. Размещение выпуска объемом 100 млн рублей, сроком обращения — 5 лет пройдет по открытой подписке. По выпуску предусмотрена амортизация (частично-досрочное погашение), начиная с 4-го купонного периода. Организатор — «Универ капитал».

( Читать дальше )

Блог им. boomin |Коротко о главном на 25.05.2021

- 25 мая 2021, 08:45

- |

Анонс нового выпуска, окончание размещений и технические дефолты:

- «Лизинг-Трейд» зарегистрировал выпуск облигаций серии 001Р-03 объемом 500 млн рублей. Размещение выпуска перенесено с 25 мая на 26 мая. Организатор — ИК «Иволга Капитал».

- «ВсеИнструменты.ру» завершили размещение облигаций серии БО-04 объемом 1 млрд рублей. Выпуск был выкуплен за 3 сделки.

- «Группа «Продовольствие» разместила второй выпуск биржевых облигаций компании объемом 100 млн рублей за первый торговый день.

- «Онлайн Микрофинанс» завершил размещение выпуска трехлетних облигаций серии 01 объемом 500 млн рублей. Размещение началось 20 мая. Выпуск предназначен для квалифицированных инвесторов.

- «Джи-групп» приняла решение о размещении по открытой подписке облигаций в рамках программы облигаций серии 002Р. Объем программы, указанный в сообщении эмитента, — 50 млрд рублей.

( Читать дальше )

Блог им. boomin |Коротко о главном на 18.05.2021

- 18 мая 2021, 09:42

- |

Даты начала размещений и проведение собраний владельцев облигаций:

- «Ред Софт» определил дату размещения выпуска трехлетних облигаций серии 002Р-02 объемом 100 млн рублей — 20 мая. Ставка купона установлена на уровне 11% годовых и зафиксирована на весь период обращения, купоны ежеквартальные. Номинал одной облигации —1 тыс. рублей.

- «Онлайн Микрофинанс» 20 мая начнет размещение выпуска трехлетних облигаций серии 01 объемом 500 млн рублей. Размещение пройдет путем закрытой подписки среди квалифицированных инвесторов. Ставка купона установлена на уровне 12,5% годовых и зафиксирована на весь период обращения, купоны ежемесячные.

- «Дядя Дёнер» планирует исполнить обязательства перед инвесторами в полном объёме и предпринять для этого следующие меры: провести общее собрание владельцев облигаций и утвердить план по реструктуризации долга.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс